“La mitad de las opciones de envío que encontramos no ofrecen espacio en los barcos durante semanas y hay una carrera para conseguir espacio en la otra mitad”, cuenta un gerente de ventas en Atenas. “Pasamos semanas intentando reservar un solo contenedor“.

Por si fuera poco, alrededor del 60% al 70% de los acuerdos de envío en la ruta Asia-América se realizan a través de acuerdos al contado o a corto plazo, según Michael Wang, analista de President Capital Management. “Ahora los cargueros no firman acuerdos a largo plazo, y la mayoría de los acuerdos se hacen a precios al contado”, indica Jason Lo, director ejecutivo del fabricante de equipos para gimnasios Johnson Health. “Es imposible tener una previsión de costes fiable”, lamenta.

A un caldo de cultivo sembrado estos años se han sumado los rebrotes provocados por la variante Delta, que han hecho daño en zonas de Asia y que dejan la foto del Evergiven varado en el Canal de Suez como merca anécdota. El celo chino en la contención del virus ha hecho Pekín cerrar este verano importantes puertos a nivel de logística mundial como el de Ningbo-Zhoushan o el de Shenzhen en cuanto se detectaba algún caso entre los trabajadores. Una circunstancia que demoraba aún más las entregas y elevaba los costes para unos fabricantes que no disponían de alternativas como antaño, cuando podían fletar un buque más pequeño de otro operador para salir del paso. Tampoco han ayudado sucesos como las graves inundaciones que ha habido en diversas regiones de China.

La crítica situación a llevado a grandes empresas a contratar sus propios buques. Walmart, el mayor minorista del mundo, confirmó en agosto que fletó sus propios barcos para trasladar las importaciones asiáticas siguiendo los pasos de Home Depot, que lo hacía desde junio. Los operadores admiten que ya están fletando buques más pequeños para enviar mercancías, algo que antes no les resultaba rentable y ahora les puede reportar hasta 150.000 dólares al día, niveles inéditos incluso antes de la pandemia, como reconoce al WSJ Evangelos Marinakis, presidente de Capital Maritime, con sede en Atenas.

Los grandes operadores de líneas marítimas se lavan en cierto modo las manos y niegan que detrás de esta situación esté el hecho de que el negocio esté controlado por unos pocos grandes actores. En cambio, ponen el foco en los citados brotes de covid en los centros mundiales de transporte y en las deficiencias de capacidad en tierra, donde no hay suficiente mano de obra, trenes, camiones y almacenes para trasladar la carga hacia el interior. “En la costa oeste de EEUU, las terminales no pueden absorber más capacidad”, explica Lars Mikael Jensen, responsable en la danesa Moller-Maersk , el mayor operador de buques de carga del mundo. “Hay suficientes buques si pudiéramos llegar a Los Ángeles y zarpar al día siguiente. Pero ahora podemos perder semanas de espera”.

Sea como sea, el sector espera pingües beneficios. La consultora de transporte marítimo Drewry dijo en julio que espera que el sector genere más de 80.000 millones de dólares de beneficios en 2021, frente a los 25.000 millones del año pasado, impulsados por las elevadas tarifas de los fletes. Sin embargo, hay voces entre los operadores que advierten de la situación. Nils Haupt, portavoz de la naviera alemana Hapag-Lloyd AG asegura que el sector necesita un 20% más de capacidad para hacer frente a la crisis. “Los clientes nos gritan. Se quejan de los fletes y de los retrasos. No es algo bueno para las relaciones con los clientes”. La naviera francesa de contenedores CMA CGM dijo hace unos días que suspenderá cualquier otro aumento de las tarifas de flete hasta el próximo febrero.

Los costes no bajarán de inmediato

¿Cuánto más durará esta ‘tormenta perfecta’? Los analistas no son especialmente optimistas. “Aunque el aumento de las tarifas de transporte y la escasez de insumos clave, como los semiconductores, son normales durante las primeras fases de la recuperación, la magnitud de estos problemas sigue sin tener precedentes. Es más, los expertos en transporte y semiconductores sugieren que es probable que los retrasos se extiendan hasta bien entrado el próximo año y quizás más allá. (…) La escasez de buques portacontenedores podría durar mucho más”, señala Ben May, director de Global Macro Research de Oxford Economics.

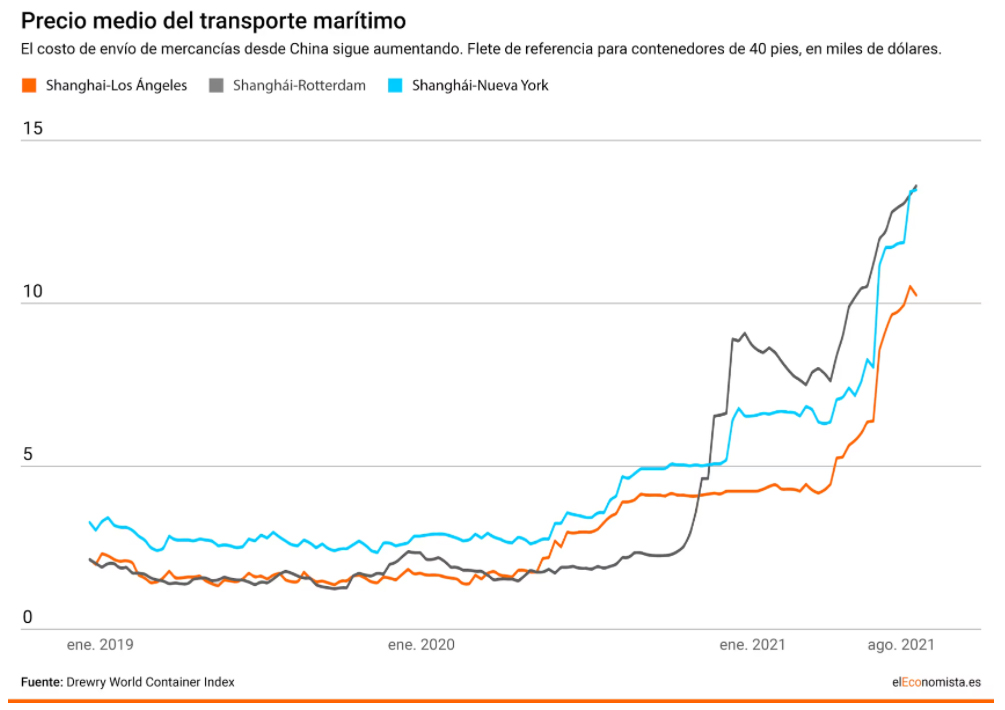

Los analistas de Bank Of America (BofA) apuntan en su boletín semanal que “continúa la escasez de contenedores en todo el mundo, y los precios del transporte marítimo siguen subiendo vertiginosamente. Los cierres relacionados con el covid en el sudeste asiático también están afectando a la producción de prendas de vestir, especialmente en Vietnam”. Con una fecha de aventura Wang, de President Capital Management: pronostica que los elevados precios se mantendrán hasta febrero de 2022.

Desde ING llegan al extremo de asegurar que aunque la cosa se calme, no se tiene por qué volver a niveles previos a la pandemia. En una nota publicada en junio sus economistas se hacían eco del aumento de capacidad de los operadores, haciendo hincapié en que no será efectivo hasta 2023 y en que no devolverá la situación a enero de 2019. “El próximo aumento de la capacidad de transporte marítimo presionará a la baja los costes de transporte, pero no necesariamente devolverá los fletes a sus niveles prepandémicos, ya que los transportistas de contenedores parecen haber aprendido a gestionar mejor la capacidad en sus alianzas”, escribían.

Fuente: ElEconomista.es